O real estate está mudando rápido e é necessário saber conectar os pontos.

Descubra o poder de uma capital stack bem calibrada para multiplicar em 7× seu retorno.

Entenda como tokenização e modelos “real estate as a service” estão redesenhando o setor.

E confira o que Adam Neumann (sim, ele de novo) está aprontando agora no mundo do real estate como serviço.

Spoiler: o negócio imobiliário do futuro precisa cada vez mais de estratégia.

Durante anos, a incorporação operou com uma fórmula simples: comprar bem, lançar certo, construir, financiar e vender rápido.

Funcionava.

Mas nesse novo ciclo, essa equação se mostra menos eficiente, mais complexa — e mais arriscada.

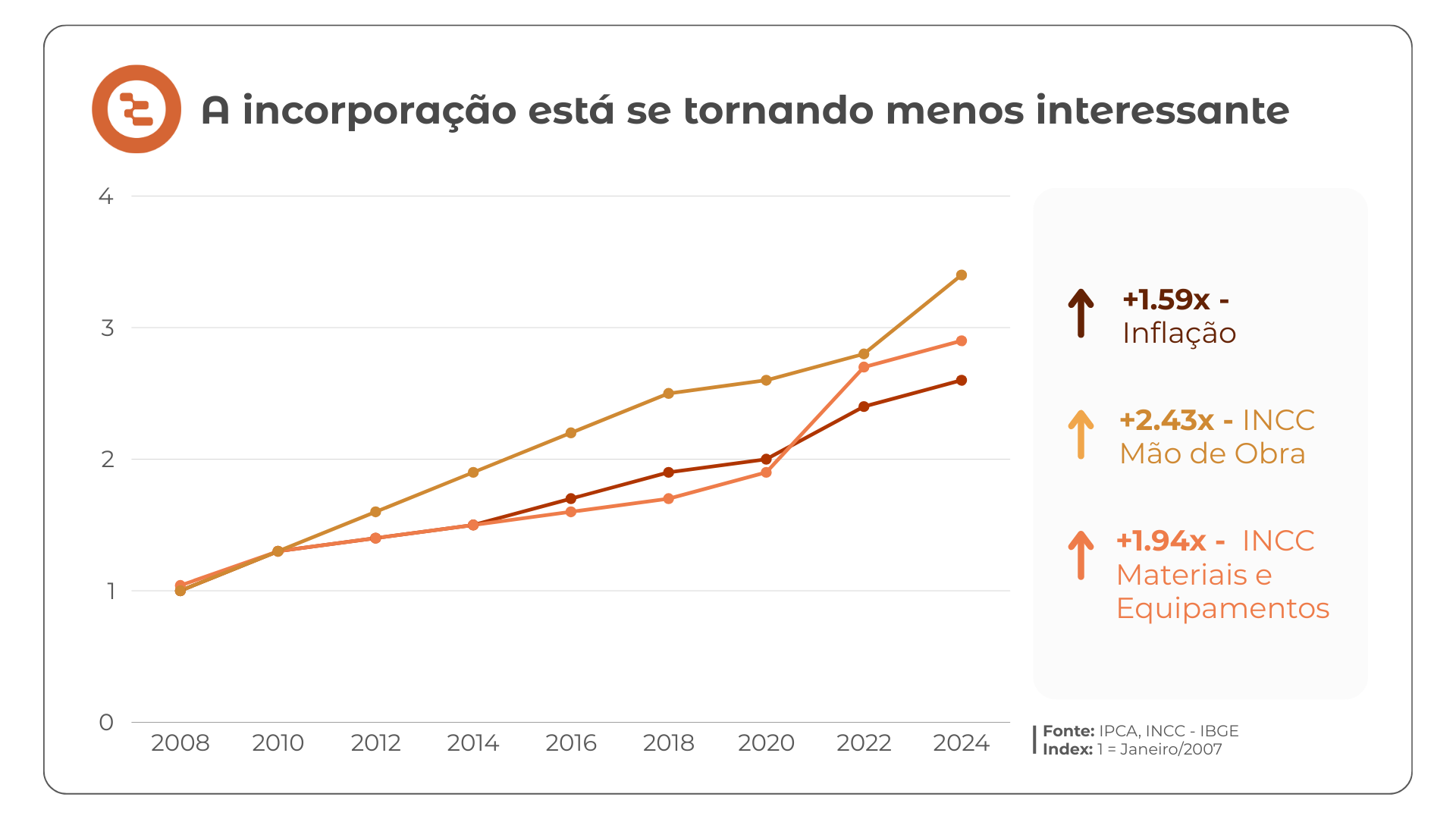

Entre 2010 e 2022, a margem líquida média das incorporadoras caiu de 20% para 12%.

Ou seja: o setor da construção correu mais rápido que a economia como um todo — e, paradoxalmente, lucrou menos.

Se o lucro cai e o risco aumenta, o empreendedor reage como sempre: buscando alternativas para continuar viabilizando negócios.

O empreendedor imobiliário está testando novos caminhos para manter a roda girando.

Três movimentos deixam isso evidente:

➤ Residência como serviço virou produto de venda

Produtos compactos, com parcelas acessíveis e apelo de renda entraram no portfólio de praticamente todas as incorporadoras.

Mais valor por m².

Mais giro na ponta.

Mais apelo financeiro para o comprador.

➤ Industrialização virou resposta à escassez

A idade média do trabalhador no canteiro ultrapassou os 40 anos — e a mão de obra qualificada está cada vez mais escassa.

Métodos construtivos mais industrializados não são inovação.

São condição de continuidade.

➤ Retrofit como solução para o acesso ao solo

Terrenos viáveis estão cada vez mais escassos — e caros.

Requalificar ativos antigos em localizações estratégicas passou a ser uma resposta pragmática ao novo custo do metro quadrado.

📌 O pano de fundo é claro: o empreendedor está se movendo, buscando novas estratégias de produto, execução e estrutura de capital.

Desistir não é uma opção.

Três vetores pressionam diretamente a incorporação tradicional:

Esse cenário tornou os projetos mais arriscados, menos previsíveis — e mais difíceis de fechar conta.

Se o modelo tradicional perdeu força, o incorporador se viu obrigado a repensar a forma como o capital é estruturado.

O funding passa a ser usado como ferramenta de defesa:

👉 Mais do que captar recursos, o objetivo agora é usar o funding de forma estratégica para seguir operando com segurança.

Se por um lado o empreendedor usa o funding para se proteger, por outro, ele pode usá-lo para avançar.

Em um mercado mais volátil e assimétrico, surgem janelas de oportunidade para quem está capitalizado — ou sabe estruturar capital com inteligência.

Aqui, o funding deixa de ser apenas um escudo.

Ele vira um instrumento de ataque.

A lógica muda:

📝 Usar o funding com viés oportunístico é acelerar projetos com timing de mercado, escalar operações com tração e ocupar espaços antes que fiquem caros demais.

Agora que entendemos por que o modelo tradicional perdeu força — e como o empreendedor está se reinventando —, é hora de responder à pergunta:

Como o mercado de funding imobiliário está mudando?

No próximo capítulo da Expert Series, você vai ver:

📌 A era do funding subsidiado acabou.

Uma nova geração de alternativas está se abrindo. Você vai precisar conhecê-las para seguir crescendo.

Nos vemos no Capítulo 2.

Empresários do setor estão se perguntando: essa guerra tarifária entre China e EUA vai impactar por aqui?

A resposta é sim. E de dois jeitos bem diferentes.

🔻 Material mais barato no radar

Enquanto o Brasil consome 23 mil toneladas de aço por ano. A China exporta mais de 400 milhões de toneladas de aço apenas para os EUA.

Com a porta se fechando por lá, sobra aço — e uma fração dele pode acabar vindo parar aqui.

Mais oferta = preço mais baixo.

Fazendo uma conta simples, se 1% do aço chinês excedente for destinado ao Brasil, podemos ter pelo menos 10% de redução no preço.

E o mesmo pode acontecer para uma vasta gama de materiais.

💡 Boa perspectiva para os custos de construção

📈 Mas o dinheiro pode continuar, ou ficar ainda mais caro.

Se a inflação subir nos EUA, o Fed tende a segurar os juros no alto.

Isso pressiona o Brasil a fazer o mesmo — e os financiamentos continuam salgados.

👎 O que não ajuda em nada os projetos imobiliários por aqui.

Serão os fundos de pensão uma nova fonte de recursos? Governo estuda permitir compra direta de ativos.

Gestoras de FIIs também lutam para sobreviver diante da escassez de capital.

Incentivos à construção industrializada. Reveja workshop promovido pelo MDIC.

Mais Ebitda e menos capital empregado, a receita da CFL para ter performance.

Startup americana capta US$ 11.5M para te permitir comprar um imóvel financiado a taxas antigas.

Vem nova faixa por aí? Caixa avalia faixa 4 do MCMV como alternativa.

Clicando aqui você compartilha os insights com algum conhecido seu.

Até a próxima edição 👋🏼

O primeiro programa destinado a empreendedores e investidores imobiliários